马上注册,享用更多功能,让你轻松玩转本论坛。

您需要 登录 才可以下载或查看,没有账号?立即注册

×

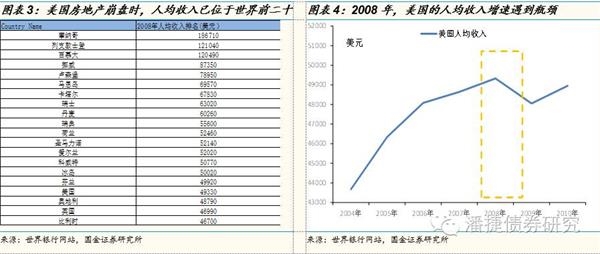

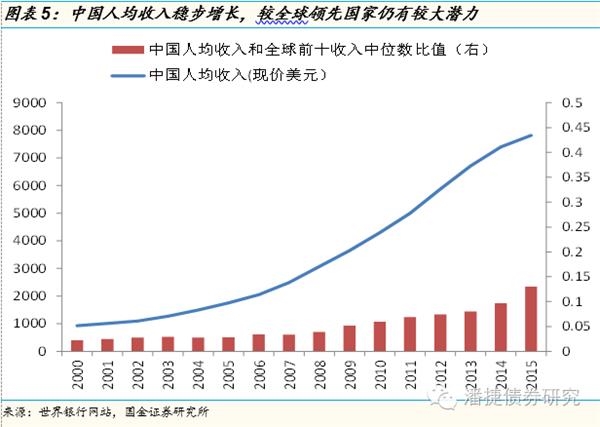

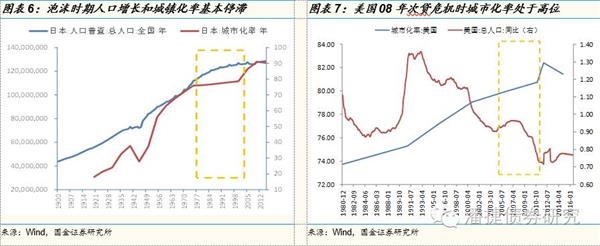

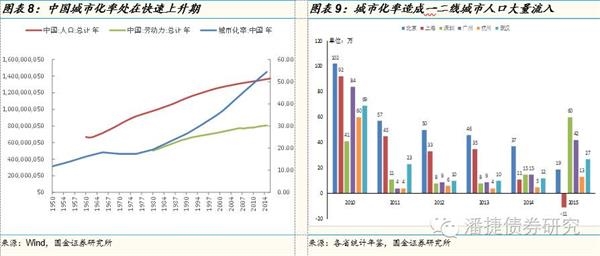

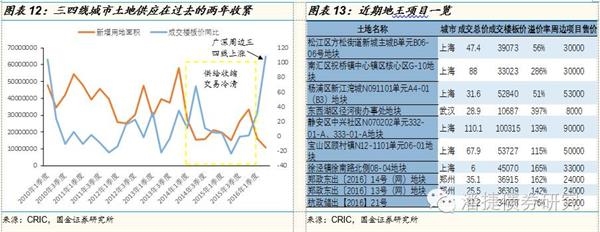

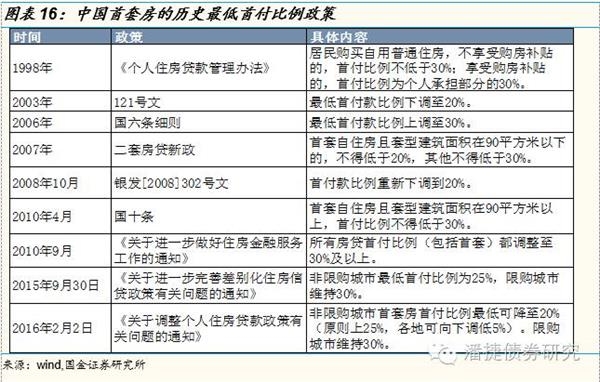

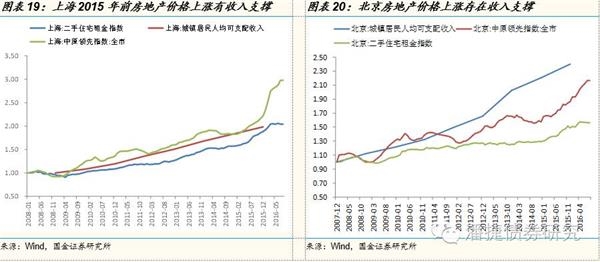

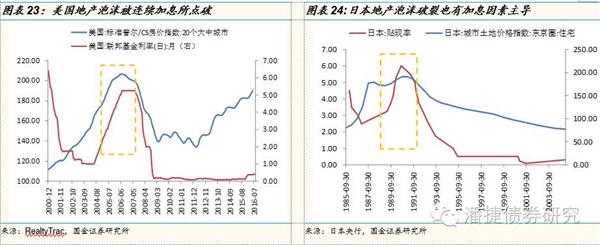

近期一二线城市房地产市场十分火爆,近期路演过程中,房地产市场,尤其是房价一直是一个核心问题。有些观点认为,参照海外美国、日本等国家房地产泡沫破裂的经验与教训,目前我国主要城市存在较大房地产泡沫,有很大的崩盘危险。然而,我们觉得照搬国外案例对我国房地产市场做出判断是十分片面的。本篇报告仔细分析我国房地产市场与海外泡沫时期的异同,提供了独特的视角。 长周期来看,房地产价格受基本面属性和金融属性两种因素影响。基本面属性包括经济收入增长、城市化进程、居民消费习惯、土地供给控制等。金融属性包括实际利率、货币因素和杠杆水平等。 我们通过多角度审视国内外房地产市场的不同(尤其是海外房地产崩溃前),去对比分析国内房地产市场是否有较大下行风险。 1 美日房地产崩溃前人均收入已遇瓶颈,中国人均收入仍有很大空间 中国的人均收入目前仍处在平稳上升期,还有较大的增长空间,收入增长将继续支撑房价水平。美国在次贷危机爆发时(2008年),人均年收入达到3.84万美元,出现了明显的放缓甚至下降。日本在房地产崩盘时(1990年),人均年收入达到3.15万美元,仅次于瑞士、挪威、丹麦、瑞典,同时增速也明显放缓。 2015年中国的人均年收入仅为7800美元,与世界上人均收入排名靠前的国家还有较大差距;此外,中国的人均收入的增长并未出现日本和美国当年的停滞局面。根据两个翻一番目标到2020年底人均收入比2010年4400美元翻番至8800美元。人均收入的增长能够降低居民还贷的压力,从而继续支撑房价的上涨。    2 中国的城市化率仍处于低位,未来空间可期 城市化是指随着一个国家生产力的发展以及产业结构的调整,其社会由以农业为主的乡村型社会向以工业和服务业为主的现代城市型社会逐渐转变的历史过程。与行政干预下的城镇化不同,城市化是市场自发完成的人口向优质地区集聚的现象。城市化进程中由于人口逐渐向大中型城市集聚,会提高一二线城市的房地产需求,进而推高房价。 我们把中国的城市化率与日本和美国等发达国家进行比较,美国和日本在房地产危机发生时,城市化进程已经基本完成。1985年广场协议后,日本与经济运行不适应的宽松货币政策,催生了房地产的巨大泡沫。彼时日本的城市化率已经达到90%以上。美国在2008年次贷危机发生时,城市化率水平已经高达80%以上,此后增长缓慢。 目前我国城市化率处在快速提升期。改革开放以来,我国城市化率从20%左右提高到50%。1978-2014年,城镇常住人口从1.7亿人增加到7.5亿人,城市化率从17.4%提升到54.41%,目前仍在迅速发展中。《中国发展报告2010:促进人的发展的中国新型城市化战略》提出了关于中国新型城市化的战略目标:从“十二五”时期开始,用20年时间解决中国的“半城市化”问题,使我国的城市化率在2030年达到65%。   3 土地供给有限,相对于需求来说较为紧张 这一轮房价上涨可以追溯到14年3月,来自中央政府的管控土地资源的压力骤然加大。国土资源部公布《国家新型城镇化规划(2014-2020年)》,提出“除生活用地及公共基础设施用地外,原则上不再安排城市人口500万以上特大城市中心城区新增建设用地”。 成交楼板价指的是某块土地成交总价分摊到每平方米建筑面积上的价格,也即每平米建筑面积的土地成本。地价传导到现房价格,需要两年的开发周期;传导到期房价格需要的时间则短得多。此外,某一块土地价格上涨也会带动周边存量房屋价格上涨。 二线城市整体涨幅最快,一线城市涨幅稍缓,三四线城市土地市场则极为冷清。而16年以来,一二线城市土地价格上涨速度继续加快。三四线城市由于近来广深周边土地市场火热,也创下了惊人涨幅。7月东莞东城区一宗商住用地历经96轮竞价,最终由碧桂园平安联合体以总价5.9亿、溢价率321%夺下,楼板价12661元/平方米,直逼2007年万科塘厦地王,成为东莞历史上单价第二高的地块。地王频出,还会抬高周边房价。 尽管在供给侧改革的方向下,“分城供地”将成为未来趋势,按照6月23日,国土资源部下发的《土地利用总体规划纲要(2006-2020年)调整方案》,上海耕地保有量指标由24.93万公顷减为18.80万公顷,北京由21.47万公顷减为11.07万公顷,天津由43.73万公顷减为33.40万公顷。未来几年一线城市土地资源供给空间增大。但土地供给计划由政府在年初确定,具体地块供应节奏则视地方情况不同,近期的土地供给紧张难以改变。   4 严格首付政策决定我国房地产的杠杆水平仍在合理范围 4.1 房地产危机前美日杠杆水平升至高位 美国最大的房地产数据提供商之一RealtyTrac发布的数据显示,2009年美国地产泡沫破灭前,居民购房的平均首付比例为历史最低(12.90%). 根据Jeff Holt(2009)的阐述,美国房地产泡沫之前30年的住房抵押贷款至少匹配20%的首付比例,但随着90年代美国政府开始放宽购房环境,银行开始下调首付比例。2005年的数据调查显示,美国购买首套房的首付比例中位数为2%,甚至有43%的购房者是零首付。Mayer, Pence, and Sherlund (2009)揭示了在2003至2006年美国房地产泡沫形成期间,低信用的家庭普遍采用5%甚至是零首付比例的条款购买住房。 日本没有规定最低首付比例,商业银行对于购房的贷款比例通常在70%-80%之间。日本的住房交易数据没有可靠的获取渠道,但我们可以看到在1990年日本地产泡沫破灭前,日本金融机构年新增家庭住房按揭贷款规模也是快速上升的。  4.2 首付比要求导致我国购房杠杆并不高 中国对房地产市场的管控相较美国和日本更加严格,1998年以来首套房最低首付比例一直在20%-30%之间,对二套房的贷款要求更加严格。目前非限购城市购买首套房的最低首付比例原则上为25%,最低可下浮至20%,北上广深等一线城市(限购城市)购买首套房的最低首付比例为30%。 3月,上海、深圳相继提高非本地户籍家庭购房社保缴纳年限,提高二套房首付比例至7成,严禁“首付贷”、“房产众筹”等变相贷款。4月,廊坊下发限购令,非本地户籍居民家庭在三河市、大厂回族自治区、香河县和固安县限购1套住房,且首付比例不低于30%。5月,北京通州区限购商住公寓,购买通州区商住公寓家庭需满足本市住宅限购条件,且计入家庭的住房套数。 此外,几乎与上海、深圳出台紧缩政策同时,武汉也在3月底下调公积金贷款额度,6月,合肥出台差别化房贷政策,首套房贷结清二套首付4成,未结清首付5成,三套首付6成,第三套停止使用公积金贷款。 目前我国居民平均首付比例在四成左右,较美国次贷危机前明显安全边际更高。  5 售租比不是一个衡量房地产“泡沫”的合理指标 一般认为售租比越高,房地产泡沫越大,投资价值相对变小,例如售租比为20代表20年的回收期。根据最新出炉的2016年中国城市房屋售租比前20大城市排名显示,深圳、北京、上海位居榜单前五位,售租比最高深圳61. 如果把国内房地产作为一个债券资产,北上广深的房地产“票息率”在2%左右,显著低于海外。 但是,当资产价格预期上涨时(尤其是价格预期涨幅大幅高于票息回报),持有票息并不是投资者唯一的考量因素。相反,获取资本利得才是关键。  此外,租售比没有考虑房地产投资的杠杆属性。我国目前首套房首付为30%,也就是房价可以提供大约3倍的杠杆,而房租是不能够利用杠杆的。 以一线城市为例,假设收入为10000元/月。情景一:买房,目前银行对于按揭贷款的要求是收入超过按揭款的2倍,按揭最高支出5000元,利用每月的1500元公积金还贷款,每月实际支出3500。情景二:租房,房租支出一般占收入的三分之一左右,也在3500元左右。 目前的售租比是衡量当前的房价与当前的租金之间比例,而并没有考虑租金的增长性。在发达国家因为人均收入已经达到较高稳定水平,但我国人均收入仍在增长中,因此需要考虑租金的增长性。  6 财富分配和消费习惯上,不动产投资是亚洲投资者首选 据莱坊国际发布的2016年财富报告,中国超高净值人士在过去十年增长了330%。莱坊国际预估在2015到2025这十年间,亚洲超高净值人士数量将由目前的41,072上升至67,999,上升幅度达到66%,增速在各大洲里依旧名列第一。 过去十年,对于全球超高净值人士群体,房地产在其投资组合中所占比重越来越高。而在不同地区的超高净值人群中,房产所占投资组合比例也不同。在亚洲,超高净值人士的投资组合中房地产所占比重达到了38%,而北美仅有24%。 加之目前“资产荒”的投资环境,位于中国家庭更倾向于将现金换成房产,使房地产配置成为中国家庭的主流方式,导致房地产在家庭资产结构中占比越来越大,这也得到中国家庭金融调查与研究中心2015年的一项调查的印证。这项调研显示2015年中国家庭总资产中,房产占比高达69.2%,这比美国的两倍还多。 此外,将不同国别的房地产价格直接进行比较本身就是不客观的,因为房地产是不可贸易商品,不像其他商品一样可以自由流动和交易。 7 房价如此多娇,货币政策两难 综上,通过对比发现,我国房地产价格和海外房地产价格不具有可比性。国民收入依然增长,城市化率依然有很大空间,首付比例提供安全垫,财富分配的习惯不同等都是支撑房价的重要因素,之后房地产景气度不会大幅下滑。 7.1 房价如此多娇,利率上下皆难 房地产的金融属性在于房地产投资可以依赖杠杆,通过借款实现当期的投资,因此房地产的金融属性与货币周期紧密相关。美国的房地产市场当贷款利率下降时,房价和地产销售都会显著提升,我国的房地产市场也同样存在这样的周期性,房地产周期与货币周期相关度非常高。此轮房地产市场大幅上涨也与2014年底以来的利率下降有关。 在目前房地产价格上行压力较大情况下,指导利率下行难期。  美国和日本的房地产泡沫破裂都是由于货币政策的转向刺破的。2004年6月美联储开启新一轮加息周期,连续加息17次,导致居民住房抵押贷款负担急剧上升,在首付较低的情况下无法还贷的购房者纷纷选择弃房而逃,从而造成房地产市场的大跌。 1989年5月,日本央行货币政策转向开始加息,接着1990年4月实行“总量控制”策略,掐断了房地产融资的源头。从而造成1991年开始土地价格开始实际下降,房产价格也应声而落,大城市跌幅最为剧烈。至此,持续了5年的“土地神话”宣告破灭,对日本经济的伤害却延续了十年到二十年。 从目前情况看,指导利率大幅上行概率也非常小。  7.2 信贷收紧?社融怎么办? 虽然利率上行下行空间都不大,但是我们认为,信贷难以收紧。 全年M2和社融目标均为13%,目前居民中长期贷款(主要是房贷)占社融比重在50%以上,一旦信贷收缩,缩表压力很大。  因此,当房地产价格易上难下之时,货币的价格,即利率,很难进一步下行。但是为了防止缩表,又很难轻易收紧房贷,对房价构成支撑。货币政策两难。 对于债市,房地产价格上升,通胀预期抬升;房地产对于上下游各个行业甚至基建也有明显推动,因此对于经济构成重要支撑。(详见我们专题《你是风儿,我是沙——解密地产和债券的那份情缘》)房地产景气度和债券收益率呈现明显正相关。

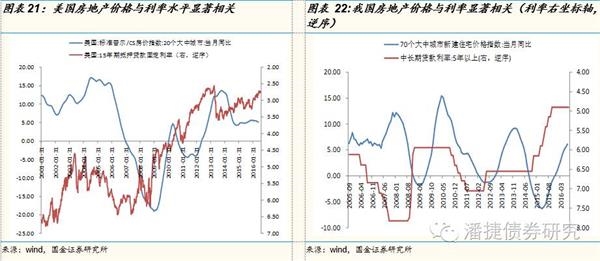

|